Цифровые активы продолжают оставаться в центре внимания частных инвесторов. С каждым годом интерес к направлению растет, но вместе с ним увеличивается и количество рисков.

Инвестиции в криптовалюту для начинающих требуют особого подхода: осознанного, последовательного и основанного на четком понимании механики рынка. Погоня за быстрой прибылью без подготовки чаще приводит к потерям. Чтобы избежать ошибок, важно изучить базовые принципы, выбрать стратегию и защитить свои средства на всех этапах.

Почему крипта привлекает новичков?

Простота входа, открытость информации, отсутствие барьеров и круглосуточный доступ делают криптовалютный рынок особенно привлекательным для тех, кто только начинает свой путь в инвестициях.

В отличие от фондового рынка, не требуется прохождение сложных процедур регистрации или подтверждения статуса инвестора. Все, что нужно — кошелек, биржа и базовые знания. Как инвестировать в криптовалюту новичку — вопрос, с которого начинается путь большинства. Ответ кроется не в быстром заработке, а в дисциплине и стратегии.

С чего начать: базовый набор знаний

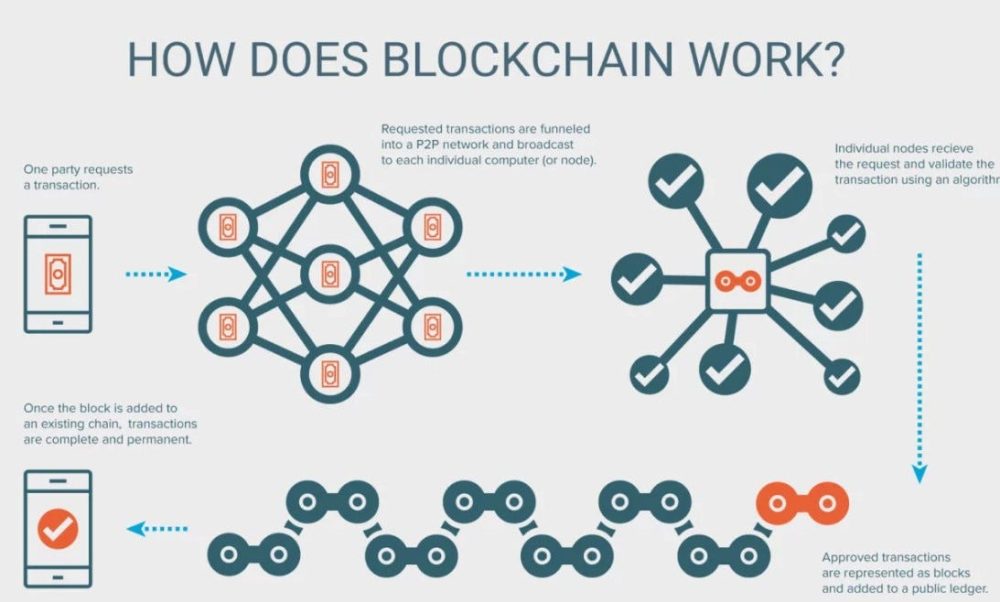

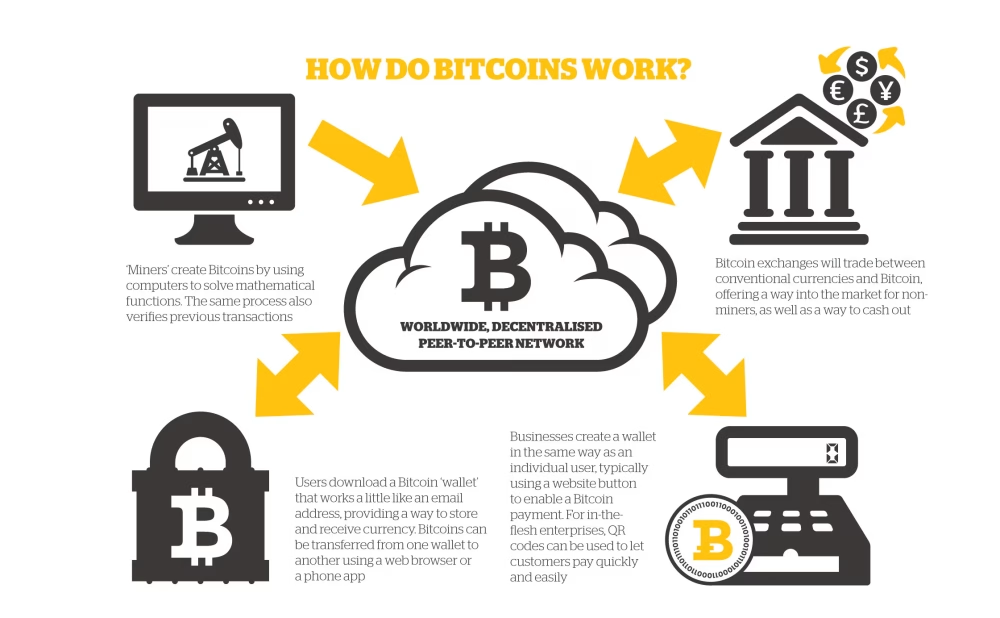

Инвестиции в криптовалюту для начинающих начинаются с понимания основ. В крипте базовые знания включают принципы блокчейна, различия между монетами и токенами, понимание рыночной капитализации, ордеров и кошельков. Необязательно становиться техническим специалистом, но без минимального понимания процесса вложение превращается в лотерею.

Те, кто хочет начать инвестировать в криптовалюту — должны изучить отличия между холодным и горячим хранением, понять роль биржи, познакомиться с терминами волатильность, ликвидность, стакан ордеров и понять, как защитить свои активы.

Инвестиции в криптовалюту для начинающих: инструменты и площадки

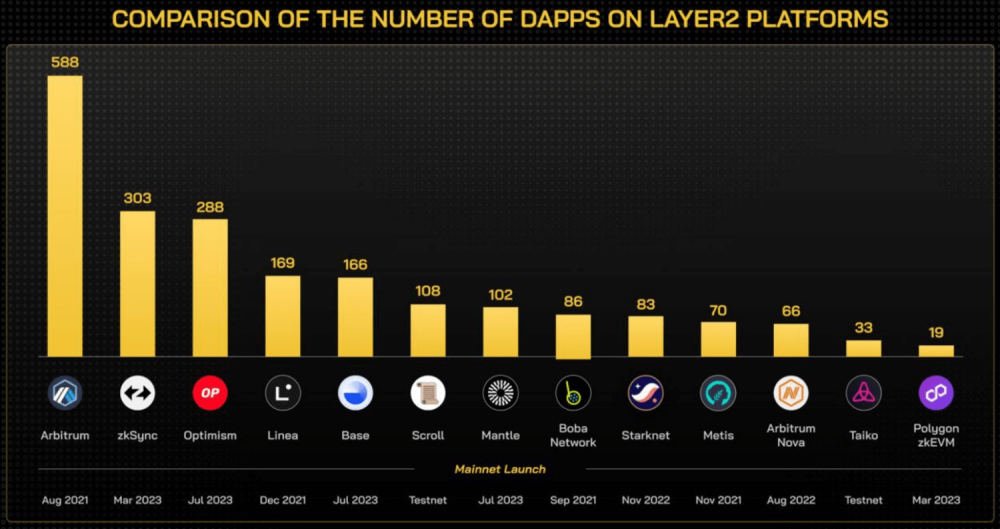

Начинающему инвестору доступны десятки вариантов входа на рынок. Выбор зависит от цели: долгосрочное хранение, торговля, участие в DeFi, участие в ICO. На старте важно сосредоточиться на надежных площадках и проверенных инструментах. Основные элементы инфраструктуры:

- Binance, Bybit, OKX — позволяют купить, продать, обменять актив;

- Uniswap, PancakeSwap — дают доступ к DeFi-сегменту;

- Trust Wallet, Metamask — позволяют хранить активы вне биржи;

- CoinMarketCap, TradingView — для анализа цен, объемов, трендов;

- Etherscan, BscScan — для отслеживания транзакций и аудита.

Выбор зависит от уровня подготовки. Инвестиции в криптовалюту для начинающих не требуют сразу охватывать все — достаточно освоить базовый набор и углубляться по мере развития.

Стратегии: как правильно инвестировать в криптовалюту новичку

Одна из ключевых ошибок — попытка обогнать рынок без понимания его механик. Чтобы избежать этого, важно выработать стратегию и придерживаться ее. Новичкам подойдут следующие варианты:

- регулярные покупки (DCA) — вложения фиксированной суммы раз в неделю/месяц;

- портфельный подход — распределение активов между различными монетами;

- HODL — покупка и удержание на длительный срок;

- трейдинг — активная торговля с использованием анализа и индикаторов (подходит не всем);

- стейкинг — получение пассивного дохода за участие в поддержании сети.

Как правильно инвестировать в криптовалюту новичку? Выбрать одну из моделей и дисциплинированно ее соблюдать. Спонтанные действия чаще ведут к убыткам.

В какие монеты стоит вложиться на старте?

Инвестиции в криптовалюту для начинающих требуют особенно осторожного подхода к выбору актива. Не все монеты одинаково подходят для первой покупки: одни отличаются высокой волатильностью, другие — низкой ликвидностью. Без опыта сложно сразу разобраться в нюансах, поэтому разумнее сосредоточиться на устойчивых, понятных активах с прозрачной историей и надежной репутацией. Среди них:

- биткоин (BTC) — первая и самая капитализированная крипта. Основа портфеля.

- эфириум (ETH) — вторая по значимости, активная сеть смарт-контрактов.

- стейблкоины (USDT, USDC) — стабильные монеты, привязанные к доллару.

- BNB, SOL, ADA — альткоины с устойчивыми экосистемами.

Лучшие криптовалюты для торговли часто совпадают с самыми устойчивыми для инвестиций. С них можно начинать, не перегружая портфель рискованными монетами.

Основные ошибки начинающих инвесторов

Каждый новичок в мире цифровых активов сталкивается с соблазнами: стремительный рост монет, хайповые проекты, сигналы из Telegram-каналов. Именно на таком этапе большинство и допускают критические ошибки.

Инвестиции требуют хладнокровия, фильтрации информации и системного подхода. Без подготовки легко вложить весь капитал в одну монету, пренебречь анализом, купить токен без ликвидности и ясной команды или потерять доступ к кошельку, храня пароли в браузере. А краткосрочная просадка часто приводит к панической продаже и реальным убыткам.

Инвестиции в криптовалюту для начинающих — не просто гайд по интерфейсу платформ, а предупреждение. Это навигатор в мире рисков, эмоций и дезинформации, где каждая ошибка может стоить капитала.

Как выбрать биржу и оформить покупку?

Технически, покупка занимает пару минут. Но перед этим стоит выбрать платформу с высокой надежностью, низкой комиссией и понятным интерфейсом. Биржа должна иметь лицензию, широкий список активов и защиту от взломов. Регистрация, прохождение верификации, пополнение счета, выбор пары, установка ордера — все занимает немного времени, если есть понимание процесса.

Покупка криптовалюты — не просто нажать кнопку, а первый шаг, который должен опираться на знания о безопасности, выборе актива и стратегии удержания.

Что нужно знать перед стартом: краткое руководство

Начинающим перед инвестициями в криптовалюту необходимо убедиться в готовности. Вот краткий список для самопроверки:

- есть базовое понимание блокчейна, децентрализации и ключевых активов;

- выбрана стратегия — краткосрочная, долгосрочная, комбинированная;

- определен лимит инвестиций и допустимый уровень риска;

- установлен безопасный кошелек;

- выбран надежный источник новостей и аналитики;

- есть понимание, как реагировать на рост и падение;

- определено, зачем вообще начинать инвестировать в крипту.

Проверка пунктов — основа осознанного старта. Без нее инвестиции в криптовалюту для начинающих превращаются в хаотичное движение без целей и логики.

Заключение

Инвестирование в цифровые активы требует знаний, дисциплины и умения фильтровать шум. Инвестиции в криптовалюту для начинающих — путь, который начинается с обучения и понимания рисков.

Умение оценить рынок, выбрать монету, зафиксировать цель и обезопасить активы — ключевые составляющие успешной стратегии. Не скорость принесет результат, а системный подход и холодная голова в любой фазе рынка!

Стейкинг опирается на другой подход — Proof of Stake (PoS). Здесь нет гонки устройств. Сеть выбирает валидатора по объёму замороженных монет и другим параметрам. Чем больше токенов вложено — тем выше шанс подтвердить блок.

Стейкинг опирается на другой подход — Proof of Stake (PoS). Здесь нет гонки устройств. Сеть выбирает валидатора по объёму замороженных монет и другим параметрам. Чем больше токенов вложено — тем выше шанс подтвердить блок.

Оба подхода служат одной цели — поддержанию блокчейна. Но делают это разными средствами. Отличия майнинга и стейкинга в том, как сеть ценит участие. Первая — через работу. Вторая — через доверие. Инвестор выбирает подход под себя. Но в любом случае — участвует в новой экономике.

Оба подхода служат одной цели — поддержанию блокчейна. Но делают это разными средствами. Отличия майнинга и стейкинга в том, как сеть ценит участие. Первая — через работу. Вторая — через доверие. Инвестор выбирает подход под себя. Но в любом случае — участвует в новой экономике.